新闻中心

- Information Center

-

联系我们

地址:河南省郑州市金水区如意东路36号

电话/传真:0371-65718835

邮编:450000

邮箱:lcvc2003@163.com

神操作!中原资产将成科迪乳业第二大股东 科迪速冻拟14.8亿元注入上市公司

2019-04-18 10:00:082019年4月17日,科迪乳业公告,拟以发行股份的方式购买科迪速冻全体股东 100%股权,本次交易标的资产的交易价格暂定为14.8亿元。

此前,2018年2月26日科迪乳业公告筹划收购科迪速冻,后于2018年11月23日宣布终止收购。

与上次相比,科迪乳业本次交易价格增长了2100万元,根据科迪乳业2018年6月份公布修订后的交易预案,科迪速冻100%股权交易价格14.59亿元。除了交易价格的变化,交易结构与上次比也有较大调整。

根据公告披露,截至4月17日科迪速冻有 1 名法人股东——科迪集团及 29 名自然人股东。

同时,根据中原资产与科迪集团签署的《债转股意向协议》及中原资产出具的同意函,中原资产以其对科迪集团享有的债权作为支付对价来购买科迪集团持有的科迪速冻部分股权,中原资产同意在成为科迪速冻股东后,中原资产将作为科迪乳业本次发行股份购买科迪速冻 100%股权的交易对方。

2019年4月7日,科迪速冻召开股东会,全体股东一致同意科迪集团将其持有的23%股权转让给中原资产,公司其他股东放弃优先受让权。

中原资产享有的科迪集团的债权将转为上市公司科迪乳业的股权,成为上市公司第二大股东。

根据公告,本次发行完成后,中原资产将持有科迪乳业1.08亿股,持股比例6.92%,按照本次交易价格3.14元/股算,中原资产所持股份总市值3.4亿元。

截至4月17日,科迪乳业股价3.88元/股,总市值42.5亿元,市盈率33倍。

科迪乳业股票将于2019年4月18日开市起复牌。

科迪速冻14.8亿注入上市公司 市盈率约19.9倍

经初步预估,以2018年12月31日为预估基准日,科迪速冻100%股权的预估值为14.8亿元。

按照科迪乳业此前公告,2018年一季度,科迪速冻销售收入1.88亿元;净利润2918.57万元。2017年科迪速冻营业收入5.95亿元,净利润7435.34万元。按照2017年净利润计算,科迪速冻市盈率19.9倍。

按照科迪速冻未经审计的财务数据, 2017年12月31日、2018年12月31日,科迪速冻的资产负债率分别为70.89%、67.08%。科迪速冻资产负债率较高的主要原因是银行借款、应付账款及其他应付款较多。

中原资产将成第二大股东 持股6.92%

经交易各方协商,此次发行股票的价格3.14元/股,拟发行代价股份数量约4.71亿股。

根据公告披露,本次发行结束后,科迪集团持股比例将增至45.03%,仍为控股股东,科迪张清海持股比例为1.30%,许秀云持股比例为0.04%。张清海、许秀云夫妇仍为科迪乳业的实际控制人。

中原资产将成为第二大股东,持股6.92%,河南农业综合开发有限公司持股6.01%,为第三大股东。

中原资产第一大股东为河南省财政厅,持股比例20%,河南农业综合开发有限公司为河南省财政厅全资子公司。

科迪速冻2.7935亿元股权已被质押

科迪乳业在公告中披露:

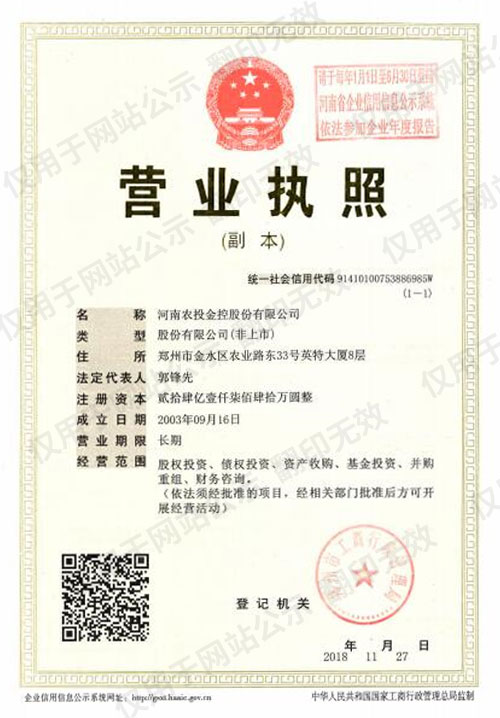

科迪速冻股东科迪集团 2018 年 9 月 19 日将其持有的科迪速冻20,935万元股权质押给中原资产,科迪速冻股东张少华 2018 年 9 月 29 日将其持有的科迪速冻 6000 万元股权质押给河南农投,科迪速冻股东张清海 2019 年 3 月 28 日将其持有的科迪速冻1000 万元股权质押给农投金控,目前仍处于持续状态。

截至本预案签署之日,河南农投、农投金控已分别出具同意函,同意在科迪乳业召开第二次董事会会议审议《关于发行股份购买资产暨关联交易议案》之前,将张少华、张清海所持有科迪速冻的股权全部解除质押;

中原资产已出具同意函,同意在与科迪集团签署正式的《债转股实施协议》后,将科迪集团质押给中原资产的科迪速冻股权全部解除质押。

科迪乳业2018年净利润1.29亿元

根据公告披露,截至2019年4月17日,科迪集团持有科迪乳业4.8469亿股,持股比例44.27%,其中4.845亿股已经质押,质押比例占其持有上市公司比例的99.97%。

如果科迪集团不能按照约定的期限归还质押款项,则可能出现质权人强制平仓,进而导致科迪集团丧失对上市公司的控股权,上市公司控股股东有可能发生变化。

科迪乳业2018年营业收入12.85亿元,同比增长3.76%,归属于上市公司股东的净利润1.29亿元,同比增长2.05%。科迪乳业表示,2018年通过新产品的投放、营销力度的加大,产能进一步释放、营业收入进一步增长。

科迪乳业表示,本次交易完成后,科迪速冻将成为上市公司全资子公司,对上市公司的营业收入、净利润产生直接贡献。